债券市场

什么是“债券市场”?

债券市场,全球最大的证券市场,是超国家组织、政府、银行和企业(主要发行人)以及其他类型的发行人可以向投资者借款(即筹集债务)的地方,可以通过在一级市场发行不同期限的不同类型债务证券以及在二级市场进行交易的方式来实现。债券的购买者可以是政府、公司和个人。

债券市场的第三个主要参与者是承销商(投资银行和其他金融机构)。承销商帮助发行人出售债券。从广义上讲,虽然政府债券和公司债券是债券市场的最大部分,但还有其他部分——例如新兴市场债券、抵押贷款支持和资产支持证券。此外,从国家的角度来看,债券可以大致分为三个子类别——国内、国外和‘国际债券(Eurobond)’市场。

关键学习点

- “债券市场”是指政府和企业所有债务证券的交易(和发行)

债券市场又称信贷市场、债务市场或固定收益市场。

新债券在“一级市场”发行,然后买卖双方可以在“二级”市场上进行交易。

美国债券市场分为两个主要部分,即美国政府债券市场和公司债券市场。

债券市场上有不同期限的债券,所有债券都固有信用风险。

信用评级机构在债券市场中发挥着举足轻重的作用。

债券市场上有多种类型的收益率报价

债券市场——突出特点

新债券在一级市场发行——发行人直接向买家出售新债券。一旦发行,新债券就可以在二级市场上交易(由经纪人促进),二级市场的价格可能会根据市场条件(例如利率和通货膨胀率)以及发行公司或政府的前景而波动。

美国是世界上最大的债券市场(约占全球债券市场的40%)。该市场的六个主要发行人分别为:美国国债(期限从1个月到30年不等)、其他美国政府债券、公司债券、市政债券、外国债券和抵押贷款支持证券。

美国政府债券市场是最大的,也是流动性最好的市场之一。美国国债的类型包括国库券、票据和债券,此外,还有财政部——通货膨胀保护证券(TIPS)。美国也是最大的公司债券市场,同样可以分为四个主要类型——商业票据、投资级债券、高收益债券和杠杆贷款。

债券市场提供不同期限的债券,包括在未来几年内到期的短期债券,3至10年的中期债券,以及10年以上到期的长期债券,一般长达30年。

信用风险是所有债务工具固有的,涉及到债券发行人可能无法及时支付利息和偿还本金的概率,即对其债务支付义务的拖欠。债券市场上债券所面临的其他主要风险类型有:利率、通货膨胀、实际利率、流动性、再投资、外汇、赎回和主权风险。

信用评级机构,如标准普尔、惠誉评级和穆迪,在债券市场的有效运作中发挥着非常重要的作用,评估违约风险的变化或债券的信用质量,并给其分配一个信用等级。信用评级反映了债券发行的信用质量,债券问题的信用评级可以升级或降级。

债券市场上有各种收益率报价——当前收益率(这种收益率可能会也可能不会改变,取决于是哪种类型的债券:固定利率、浮动利率或指数化债券)、到期收益率、认沽收益率、赎回收益率、最差收益率、税收等值收益率和现金流收益率。

当前收益率和YTM——两种债券收益率指标:实例

以下列举了两种债券收益率的例子——当前收益率和到期收益率(债券市场上最受欢迎的收益率衡量标准)。

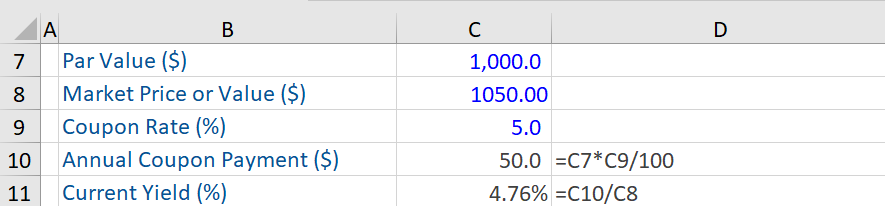

当前收益率=年度息票支付/债券当前市场价格或价值

根据以下信息,计算出当前收益率(4.76%):

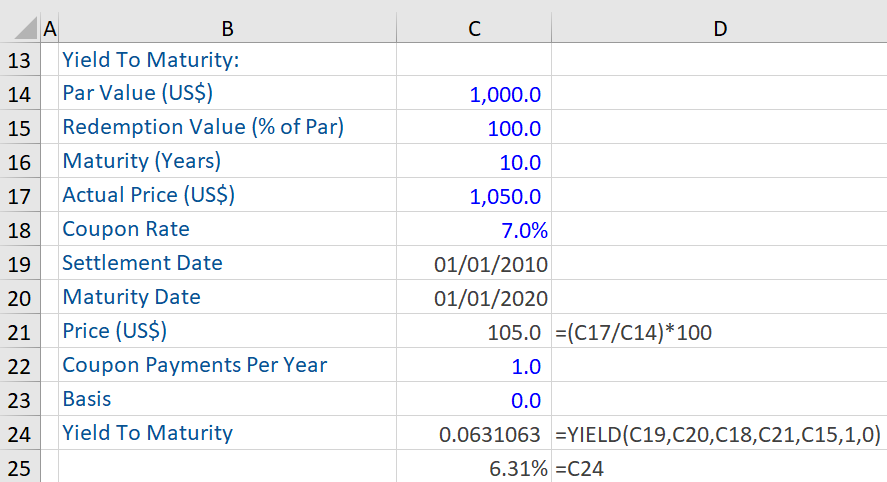

到期收益率(YTM)指债券持有至到期时的总收益率。假设所有的票面和本金都按计划支付,而且投资者能够以相同的收益率对票面付款进行再投资。

通常,用于近似计算债券YTM的公式为:

YTM (%) = C + (FV – PV/T) / (FV + PV/2)

C=债券息票或利息支付

FV=债券面值

PV=债券当前价格或价值

T=到期年数

以下是根据所给信息计算的债券(6.3%)的到期收益率(YTM)。每年的票面支付频率为年度,即每年一次。